El pasado 10 de julio, el Boletín Oficial del Estado publicaba la Ley 11/2021, de medidas de prevención y lucha contra el fraude fiscal. Entre otras cuestiones, esta normativa introduce cambios en la Ley General Tributaria que pueden influir en la gestión de algunos tributos locales.

Así, se prohíbe establecer cualquier mecanismo extraordinario de regularización fiscal que implique una disminución de la cuantía de la deuda tributaria. Esta medida pretende evitar los privilegios extraordinarios y garantizar un sistema tributario justo basado en los criterios constitucionales de capacidad económica, igualdad y progresividad. En este contexto, la deuda tributaria incluye todos los conceptos, incluidos los intereses de demora y los recargos.

El nuevo texto también aclara el régimen de devengo de intereses de demora en el caso de obtención de una devolución improcedente. El nuevo redactado indica que “el recargo será un porcentaje igual al 1 por ciento más otro 1 por ciento adicional por cada mes completo de retraso con que se presente la autoliquidación o declaración respecto al término del plazo establecido para la presentación e ingreso”.

El cálculo de dicho recargo se calculará sobre el importe a ingresar resultante de las autoliquidaciones o sobre el importe de la liquidación derivado de las declaraciones extemporáneas, dejando al margen para su determinación las posibles sanciones y los intereses de demora.

En el caso de que la autoliquidación o declaración se hiciese a partir de 12 meses después del plazo establecido, el recargo será del 15%.

Además, se adapta la regulación de los intereses de demora para reconocer de forma expresa que no se devengarán durante determinados periodos, como “las dilaciones en el procedimiento por causa no imputable a la Administración”. En las devoluciones en los procedimientos de inspección, no se computarán los días solicitados en virtud del apartado 4 del articulo 150 (solicitud de periodos sin acciones de la inspección) ni los periodos de extensión del apartado 5 (aportación de documentación).

Cambios en la Ley del Catastro

Las modificaciones de la Ley 11/2021 también alcanzan a la Ley del Catastro Inmobiliario y, por tanto, influyen en el Impuesto sobre Bienes Inmuebles (IBI).

En primer lugar, se amplían los supuestos de incorporación de nuevas construcciones y alteraciones mediante comunicación de las administraciones locales sin necesidad de que estén obligados por ordenanza fiscal. Esto afecta a los actos sujetos a licencia o autorización administrativa.

En segundo término, se trasladan los efectos del procedimiento de subsanación al momento en el que la Administración Tributaria tiene constancia de la discrepancia entre la descripción catastral y realidad. Igualmente, la eficacia a los actos dictados en los procedimientos de declaración, comunicación, solicitud, inspección y regularización catastral tendrá eficacia desde la fecha de los hechos, actos o negocios que los originen.

Finalmente, se ha adaptado la regulación del valor de referencia que utiliza la Dirección General del Catastro buscando un “mayor rigor, precisión y seguridad jurídica en su determinación”.

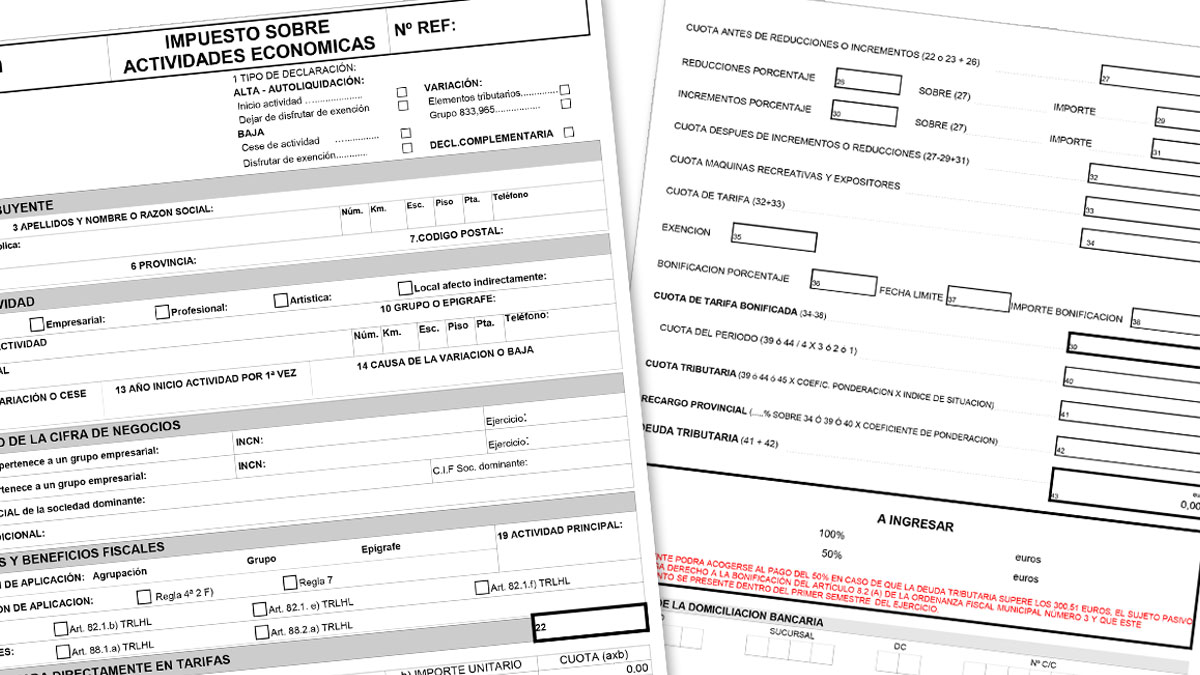

Impuesto sobre Actividades Económicas

Las modificaciones alcanzan a la Ley Reguladora de las Haciendas Locales, en concreto al Impuesto sobre Actividades Económicas (IAE). Así, se actualizan las referencias normativas para la consideración de grupo de sociedades y se aclara que la regla para el cálculo del importe neto de la cifra de negocios se deberá aplicar con independencia de la obligación de consolidación contable.

Además, se establece que la exención en el impuesto para las personas físicas se aplica tanto a los residentes como a los no residentes que operen en España a través de un establecimiento permanente y tengan un importe neto de cifra de negocios inferior al millón de euros.